מלא הצהרה המנפיקה פנקס צ'קים. פנקס שיקים או כרטיס פלסטיק. קבלת פנקס הצ'קים

- מלא הצהרה המנפיקה פנקס צ'קים. פנקס שיקים או כרטיס פלסטיק. קבלת פנקס הצ'קים

- הוראות להשלמת גיליון פנקסי הצ'קים

- קבלת פנקס הצ'קים

- היתרונות של שימוש בפנקס צ'קים הם

- קבלת פנקס הצ'קים

- ��יצד למלא פנקס שיקים?

- מילוי רשימת בדיקה לדוגמא

- ��יצד למלא את הצד הקדמי של טופס ההמחאה?

- ��ה לכתוב בבקשה להוצאת הספר?

- אם יש לך שאלות הדורשות ייעוץ חשבונאי, אתה יכול לפנות אליהם או

- איך למלא - מדגם

מלא הצהרה המנפיקה פנקס צ'קים. פנקס שיקים או כרטיס פלסטיק. קבלת פנקס הצ'קים

התחלת את העסק שלך כ- IP או רשום LLC. המקרה ממשיך להתפתח, יש לך את הצורך לא רק לבצע תשלומים ללא מזומנים, אלא גם למשוך מזומנים. לדוגמה, לשלם משכורות לעובדים או להנפיק סכומים קטנים לצורך דיווח. האפשרות המסורתית למשיכת מזומנים מחשבונו השוטף של אדם או ארגון ברוסיה היא להשתמש בפנקסי צ'קים. פנקסי צ'קים הם מזומנים והסדר. מזומנים משמשים למשיכת מזומנים מחשבונו השוטף של האדם או הארגון. מחושב על מנת לשלם עבור שירותים או טובין, הם מייצגים משהו כמו צו למחוק סכום מסוים מחשבונך לחשבון של נושא השיקים, תוך פרק זמן מסוים, בדרך כלל תוך 10 יום. אולם מכיוון שיש יותר מדי זיופים והונאות בסוג השני של המחאות בפדרציה הרוסית, העסק משתמש בעיקר בספרי מזומנים. עליהם ונמשך.

להלן השמועות והחוקים העיקריים. כשאתה בודק עליך לציין היכן אתה נמצא, מתי הוא מונפק. אם האתר עולה בקנה אחד עם המיקום בו נמצא הבנק המנפיק, יצוין כי השיק מונפק "בכיכר"; אם שני המיקומים אינם תואמים, הסימון נחשב "לא מרובע".

הוראות להשלמת גיליון פנקסי הצ'קים

תמיד בשורה הראשונה, מייד לאחר ציון המקום, יש לציין את תאריך השחרור. זה חשוב מכיוון שיש לשלוח את הצ'ק לקבלה, כלומר למספר ימים מסוים: 8, אם הסימון הוא "על הכיכר", 15, אם הוא "מחוץ לכיכר." בנוסף למגבלה זו, המנפיקה המחאה, הוא יכול להורות שהבנק כבר לא יבצע את התשלום. לבסוף, החוק אינו מאפשר לבדוק דואר, כלומר את התאריך שאחריו מוצא השיק בפועל.

קבלת פנקס הצ'קים

על מנת לקבל פנקס צ'קים עבור חשבונך הנוכחי, יהיה עליכם לכרות הסכם שירות מזומן להסדר (CSC) עם הבנק. לאחר כריתת הסכם על שירות הסדר מזומנים, אתה כותב הצהרה צורה קבועה עם שחרורו פנקס צ'קים . בגין הנפקת פנקס צ'קים בבנק מחויבים עמלה (עמלה), לרוב ללא תשלום מהחשבון השוטף. סכום התשלום אינו גדול, ציין אותו בבנק במקום פתיחת החשבון השוטף, בממוצע 85 עד 150 רובל לספר עבור 50 צ'קים.

היתרונות של שימוש בפנקס צ'קים הם

על מנת למנוע מחלוקות, יש לציין פעמיים את גודל ההיטל ועליו להכיל שני מקומות עשרוניים, גם אם הם אפסיים. יש לציין את הסכום בתמונות בסוף השורה הראשונה. פריט זה מוצג בשורת הסימון השנייה. במקרה זה, יש לרשום את הסכום במלואו ולמקם רצועה בין מספרים שלמים למספר עשרוני.

קבלת פנקס הצ'קים

זה הפריט שעבורו מונפק המחאה ומופיע בשורה השלישית. האחרון יכול להתקבל על ידי המוטב רק אם ההמחאה "אינה ניתנת להעברה". אחרת, המוטב רשאי להפנות את השיק לצד ג 'על ידי חתימתו במרחב המצוין בסוף השיק.

פנקס הצ'קים הוא טופס דיווח קפדני . זה נאסף בבדיקות העלון. השיקים בעלון הם 10, 25 או 50 חלקים. הצ'ק מורכב מהצ'ק עצמו (חלק מתלוש) ומהעמוד השדרה. ההמחאה ניתנת לבנק, והגב נשאר איתך. לאחר שקיבלת את הכסף, אתה ממלא הזמנת מזומן לאורך עמוד השדרה. בחלק הניתוק, עליכם לציין עבור אילו צרכים המזומן נמשך. אגב, גודל העמלה למשיכת מזומנים תלוי בצרכים שאתה מציין. אז, האחוז הנמוך ביותר יהיה למשיכת השכר, בממוצע מ- 0.25% ל 0.5%. לצרכי משק הבית - מ- 1% ל- 2.5%. ציין את סכום העמלה בבנק לפני חתימת ההסכם על שירותי הסדר מזומנים, כך שסכום הריבית עבורך לא מזעזע. בנוסף, גודל העמלה עדיין יהיה תלוי בגבולות הבנק. לדוגמא, על פי תנאי בנק, אסור למשוך יותר ממיליון רובל בחודש מיום פתיחת חשבון עובר, אם תחרוג מהאחוז הזה הם ייקחו 10% במקום 1%.

זוהי חתימת חתימה של האדם שמנפיק את השיק ועליו להתאים את ההפקדה בבנק. זה בשורה האחרונה מצד ימין. בהתאם לאמנת ג'נבה ברמה האירופית נחתם חוק יחיד על שטרות וחשבונות. אינדוקציה או בלבול של אדם במהלך כריתת חוזה או ביצועו, שנעשו באופן כזה שללא טעות זו לא תושלם העוול או יתגשם החוזה בהתאם לתנאים שנקבעו, העונש הקבוע בפסקאות הקודמות נענש לאחר ההבדלים המוצגים בו.

��יצד למלא פנקס שיקים?

הכללים למילוי המחאה מוסדרים בקפדנות על ידי הבנק. אבל באופן כללי הם מתרתימים לעובדה ש: יש צורך למלא בעטים עם משחות בצבע מסוים (כחול או סגול), יש לאות את הטקסט והמספרים בצורה ברורה, לא מעל השורות והשדות, ללא כתמים, המידע מחלק הניתוק משוכפל על עמוד השדרה . אם המחאה מפונקת, השאר אותה בפנקס הצ'קים. ואז כשאתה סוגר את החשבון אתה מציג פנקסי צ'קים עם המחאות פגומות לבנק.

גרסה זו של רמאות שונה בבירור משאלת הרמאות רשימות ביקורת שנקבע על ידי אמנות. 215 זוגות וזה לא צריך להתבלבל. אז המנהיגים חברות מסחריות במיוחד לבעלי אחריות מוגבלת חובות חוב כאמצעי תשלום לטובת הנהנים מסוימים, כל הסוחרים, ומותירים רושם של אמונה עסקית טובה.

חוסר ביטחון באף אחד מגרסאותיו הוא פשע חמור נגד המפקח, אשר מורכב בהונאת אמון המשתתפים בסחר יחסי רכוש וזה בלתי נסבל לחלוטין באלה יחסים משפטיים . בסך הכל מערכות משפט הונאה או הונאה הם מעשה המופלל וסנקציה מוחלטת. אין בלבול בין עבירת הרמאות לבין אי מילוי התחייבויות חוזיות.

לכן, כדי למשוך מזומנים, אתם: 1) פנו לבנק ומתריעים על המשיכה הקרובה ומסדרים את השעה; 2) למלא נכון את ההמחאה; 3) לך לבנק.

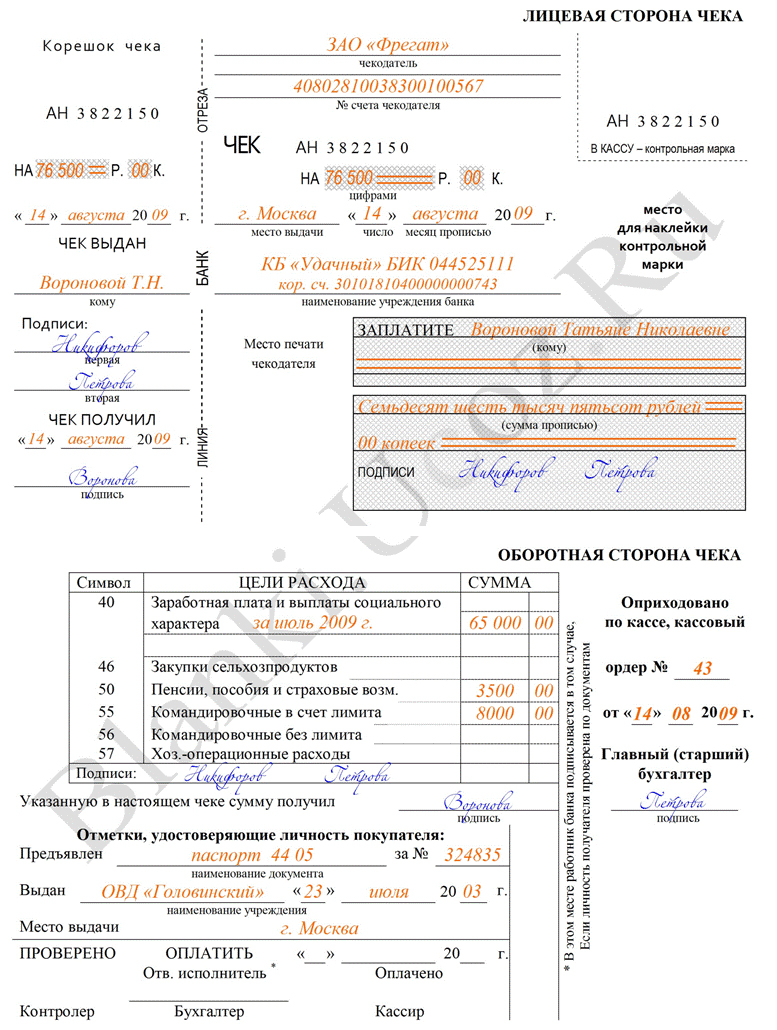

מילוי רשימת בדיקה לדוגמא

לחץ להגדלה

בנוסף, הצעת החוק לפי חוק מיוחד הוא כותרת הנתונה לביצוע, נטמעת בהחלטת בית המשפט והמנפיק מספק למנפיק בנק תאריך יעד . הנה כי כן, זוהי חובה שהמנפיק קיבל ביום ההנפקה כי המוטב יכול לגבות את הסכום אותו היה הקונה חייב לשלם.

ניתן לבצע מעשים על ידי מחדלים או מחדלים, ועליך להיות ברור שהמנפיק לא התכוון לשלם עבור סחורות או שירותים, לנוכח הקלות בהנפקת חובות חוב, מבלי לספק בפועל את הכספים הדרושים לחובותיהם. חברות, מוסדות שונים העוסקים ב פעילות כלכלית , רשאים לבקש ולקבל מידע על השימוש בכלי תשלום אלה. כך, מידע ממרכז התשלומים בבריטניה יכול להוביל לכך שהמנפיק במהלך תקופת הדיווח יתמודד עם מספר לא מבוטל של אירועים בתשלום, מה שמצביע על כך שישנו הנהלת ניהול חייבים בהנפקת מכשירי תשלום ללא חשבונך השוטף.

היתרונות ללא ספק של פנקס צ'קים הם מידה גבוהה של אבטחה, שליטה הדוקה על ידי הבנק, היכולת למשוך מזומנים לצרכים, בהם לא מתקבלים כרטיסים והעברות ללא מזומנים. אבל בלי חסרונות, למרבה הצער, זה לא קורה. החסרונות כוללים: בזבוז זמן, עמלת המזומנים, הצורך להקפיד על כללי המילוי בכדי לקבל את השיק בבנק. בנקים רבים מציעים כעת כרטיסי ביקור במקום פנקסי צ'קים. אך זכרו, הבחירה היא תמיד שלכם.

במקרה של יחסים מסחריים, יש לקחת בחשבון כי הכוונה מאושרת על ידי מעשים ומעשים שביצע המנפיק שטר החליפין הנובעים מהזרמים הכספיים של החברה ממנה הוא מנהל מסמכי חשבונאות וכן הלאה ולא הצהרות פשוטות.

��יצד למלא את הצד הקדמי של טופס ההמחאה?

בדרך כלל, מכיוון שהוא מבצע מומחיות חשבונאית, שחייבת להוכיח כי תמרונים באופן מטעה, הם מכניסים הכנסות תקופת הדיווח , חשבונאות על מקדמות להרמת מטען של מבצע העבירה, תשלומים לבנק, אם מועד הנפקת השטרות הוא הסכום שגייס מנהל החייב ולא הוחזר וכו '.

על מנת לקבל מזומן בבנק עליכם להציג צ'ק מזומן. הכסף ניתן למוביל בסכום המצוין בטופס המחאה. במאמר זה נבחן כיצד למלא צ'ק מזומן מפנקס צ'קים. ניתן להוריד את טופס התשלום לדוגמא בתחתית המאמר.

המחאות מאוחסנות בפנקס צ'קים, אשר בתורו מונפק על ידי הבנק ללקוח (בעל החשבון). ככלל, פנקסי צ'קים מכילים 25 או 50 צ'קים. כדי לקבל מזומן בבנק מהחשבון, עליכם למלא המחאה ולהציגה לבנק השירות. המחאה חייבת להיות מאושרת על ידי בעל חשבון הבנק ממנו ימשוך הכסף.

��ה לכתוב בבקשה להוצאת הספר?

רק אם ישנן סיבות מוצדקות, כמו כוח עליון, מקרה מקרי, אחרות שמשפיעות על רצונו של מנהל המנפיק, מתעוררת שאלת ביצוע עבירת ההונאה בחוזים. בפועל, ישנם מספר רב של מצבים בהם נדחתה תשלום שטרות חליפין על ידי בנק המנפיק בגלל היעדר - כספים הכרחיים . המרכז לתשלומי בנק של הבנק הלאומי ברומניה סיפק נתונים אמיתיים ומדויקים על תשלומים, אשר הוכחו כי לרומניה יש הרגל לבקש הנפקה מבלי לספק את הסכום הדרוש לגבייה, ואז ראשי החברות המנפיקות גופי חדלות פירעון אלה לסרב ליצור באופן יעיל כספי צווארי בקבוק ומרתיעים את הפעילות הכלכלית וגביית המס מהרשויות, המסים ואנשי העסקים במדינה, שחשים באופן פעיל כי המדינה אינה מגינה עליהם ובאופן בלתי סביר jected כדי להימנע מהסיכון של סיכוני מסחר.

בפדרציה הרוסית, המחאות מזומנים שכיחות פחות מאשר במדינות אחרות, עם זאת נעשה שימוש נרחב בשיקים למשיכת מזומנים לצרכי ארגון. כמו כן, ניתן להוציא את השיק לאדם אחר לצורך הצגתו בפני הבנק.

לא ניתן לקבל את הצורה הסטנדרטית של ההמחאה, כל בנק יכול לפתח את צורת ההמחאה הנוחה שלו. לקוח הבנק בכדי לקבל פנקס צ'קים, עליכם ליצור קשר עם עובד בנק עם הצהרה.

תדירות התשלומים עם עליית הסכום. במאי השנה נרשם סכום שלא ניתן היה לפתור משום שלא היו קיימים דמקה בבנק. החודש סירבו הבנקים לשווק 1.2 מיליארד דולר. חובת הסמכה לתיבה, כמו גם לראש החברה.

אם יש לך שאלות הדורשות ייעוץ חשבונאי, אתה יכול לפנות אליהם או

כן, הדפס, דוא"ל ! רשמו מה אתם חושבים על נושא זה ואילו נושאים אחרים בתחום זה מעניינים אתכם ורוצים לכתוב עליהם. יש למלא ולהגיש רק אם המיקום - חשבונאות מס שונה ממקום המגורים או המשרד הרשום או שינויו לאחר מכן.

- לחברה סכום של 000 ליי.

- לחברה שני אנשים רומנים.

כל בדיקה מורכבת מהחלק העיקרי והקרע (עמוד השדרה). השיק עצמו מועבר לבנק בעת קבלת מזומן, עמוד השדרה נשאר בפנקס הצ'קים. יש לאחסן צ'קים משומשים, פגומים ופנקס הצ'קים עצמו לפחות שלוש שנים.

איך למלא - מדגם

בדיקה מתייחסת לאותם מסמכים שבהם לא נעשות טעויות. אם אתה טועה, שגיאת הקלדה, אינך יכול לתקן אותה, עליך להשאיר צ'ק זה בפנקס הצ'קים ולמלא בדיקה חדשה.

מלא טופס זה ידנית.

מילוי חזית השיק :

מנפיק צ'קים - כתוב שם בעל החשבון בבנק, מספר חשבון זה כתוב להלן. מחשבון זה ימשוך הכספים שיונפקו על נושא המסמך הזה.

בשדה "על .." עליך לציין את סכום הכסף שצריך להנפיק באמצעות המחאה. עליכם לציין גם היכן נושא הכסף מתרחש - שם הבנק, העיר והתאריך.

על עמוד השדרה אתה צריך גם לציין את הסכום שיונפק, לציין את תאריך הנפקת השיק ואת שם האדם אליו הונפק. על מי שקיבל את הצ'ק לשים את חתימתו על עמוד השדרה, שיישאר בפנקס הצ'קים.

בחלקו העיקרי של הטופס יש להורות על עובד הבנק לשלם למנהל השיק (שם מלא אדם פיזי ) הסכום שצוין (כתוב במילים מתחילת השורה עם אותיות גדולות , שטח פנוי מקווקו).

הצ'ק והגב צריכים לכלול חתימות של אנשים עם זכות חתימה ראשונה ושניה, למשל, ראש החשבונות הראשי.

במקום בו כתוב "מקום להדפסת המגירה", עליכם לשים הדפסת חותם.

מילוי גב השיק:

כאן ממלאים את פרטי השימוש. מזומנים . ניתן לבזבז כסף רק לצרכים מסוימים.

להלן פרטי המסמך המאשר את זהותו של האדם שהוציא את השיק.

על עמוד השדרה מציין את המספר הזמנת אשראי בו מתקבל מזומן.

אנו מציעים גם להוריד את הטופס והדגימה של רשימת המשלוחים לתיק איתו יכולים גובי המזומנים למזומן במזומן. למסמכים יש את הטופס לפי OKUD 0402300 ותוכל להוריד אותו.

?ה לכתוב בבקשה להוצאת הספר?

?יצד למלא פנקס שיקים?

?יצד למלא את הצד הקדמי של טופס ההמחאה?

?ה לכתוב בבקשה להוצאת הספר?